【フラット20】ご利用条件

【フラット20】のご利用条件をご確認いただけます。

※2025年10月1日現在

基本的な要件

申込要件

資金使途

お申込ご本人またはそのご親族の方がお住まいになる新築住宅の建設・購入資金または中古住宅の購入資金

- 注意事項

-

フラット20は第三者に賃貸する目的の物件などの投資用物件の取得資金にはご利用いただけません。

機構では、転送不要郵便にて融資住宅あてに融資額残高証明書をお送りすること等により、申込ご本人またはそのご親族の方が実際にお住まいになっていることを定期的に確認しています。

確認の結果、第三者に賃貸するなどの投資用住宅としての利用や店舗・事務所などの目的外の利用が判明した場合は、お借入れの全額を一括して返済していただきますのでご注意ください。

借入額

100万円以上8,000万円以下(1万円単位)で、建設費※1または購入価額(非住宅部分に係るものを除く※2。)以内

※1 土地取得費に対する借入れを希望する場合は、その費用を含みます。

※2 店舗、事務所など非住宅部分に係る建設費または購入価額は借入対象外となります。

借入期間

(1)15年(申込みご本人または連帯債務者が満60歳以上の場合は10年)以上で、かつ、次の(1)又は(2)のいずれか短い年数(1年単位)が上限となります。

「80歳」-「申込時の年齢※1※2(1年未満切上げ)」

※1

年収の50%を超えて合算した収入合算者がいる場合には、申込みご本人と収入合算者のうち、高い方の年齢を基準とします。

※2

親子リレー返済をご利用の場合は、後継者の方が収入合算者となるかどうかにかかわらず、後継者の方の年齢を基準とします。

(2)20年

- 注意事項

-

1. (1)または(2)のいずれか短い年数が15年(申込みご本人または連帯債務者の年齢が満60歳以上の場合は10年)より短くなる場合は、借入対象となりません。

2. 20年以下の借入期間を選択した場合は、原則として、返済途中で借入期間を21年以上に変更できません。

借入金利

- 全期間固定金利※1です。

- 借入期間(20年以下・21年以上)、融資率※2(9割以下・9割超)、加入する団体信用生命保険の種類など※3に応じて、借入金利※4※5が異なります。※6

※1 借入金利を一定期間引き下げる次のメニューがあります。

【フラット35】子育てプラス

【フラット35】中古プラス

【フラット35】S

【フラット35】リノベ

【フラット35】維持保全型

【フラット35】地域連携型

・

【フラット35】地方移住支援型

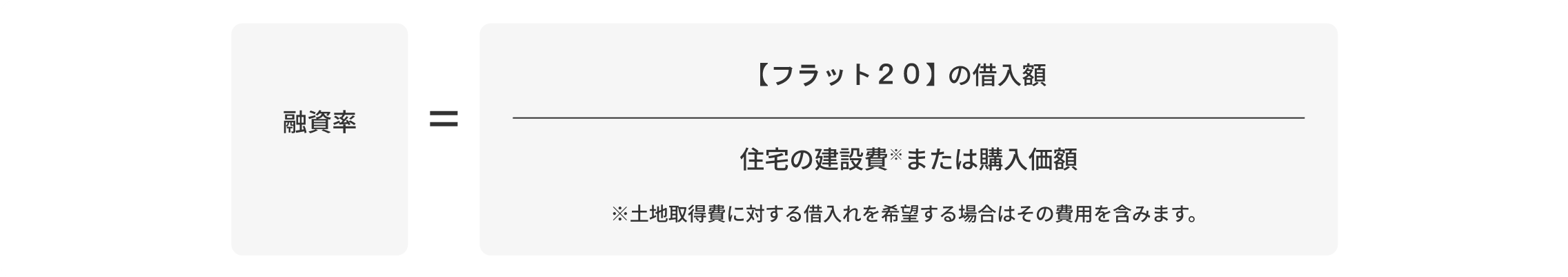

※2 融資率は次の式により算出します。

※3

健康上の理由その他の事情で団体信用生命保険に加入されない場合も【フラット20】をご利用いただけます。

その場合の借入金利については

こちらをご確認ください

。

※4 借入金利は取扱金融機関により異なります。取扱金融機関および

金利情報ページ

でご案内しています。

※5

申込時ではなく、資金受取時の金利となります。なお、資金の受取日は取扱金融機関の定める日となります。

※6 取扱金融機関により、借入期間や融資率にかかわらず借入金利が同一の場合があります。

保証人

必要ありません。

団体信用生命保険

団体信用生命保険 にご加入いただくことにより、お客さまに万一のことがあった場合は、住宅金融支援機構に支払われる保険金が債務に充当されるため、 以後の【フラット20】の返済が不要となります。健康上の理由その他の事情で団体信用生命保険に加入されない場合も、 【フラット20】はご利用いただけます。

返済方法

元利均等毎月払いまたは元金均等毎月払いを選択できます。

6か月ごとのボーナス払い(借入額の40%以内〔1万円単位〕)も併用できます。

収入合算

親子リレー返済

次の(1)から(3)までのすべての要件に当てはまる方ひとりを後継者とする場合は、満70歳以上でも申し込むことができます。

また、申込みご本人の年齢にかかわらず、後継者の申込時の年齢を基に借入期間を選ぶことができます。

(1)申込みご本人の子・孫など(申込みご本人の直系卑属)またはその配偶者で定期的収入のある方

(2)申込時の年齢が満70歳未満の方

(3)連帯債務者になる方

住宅に関する要件

借入対象となる住宅

- 住宅金融支援機構が定めた技術基準に適合する住宅

- 住宅の床面積※1が、次表の基準に適合する住宅

|

一戸建て、連続建ておよび重ね建ての場合※2 |

70㎡以上 |

|---|---|

|

共同建て(マンションなど)の場合 |

30㎡以上 |

※1

店舗付き住宅などの併用住宅の場合は、住宅部分の床面積が非住宅部分(店舗、事務所など)の床面積以上であることが必要です。

※2

連続建て:共同建て(2戸以上の住宅で廊下、階段、広間などを共用する建て方)以外の建て方で、2戸以上の住宅を横に連結する建て方

重ね建て:共同建て以外の建て方で、2戸以上の住宅を上に重ねる建て方

- 敷地面積の要件はありません。

一戸建て住宅の場合、住宅の床面積とは、どの面積をいうのですか。

担保

借入対象となる住宅およびその敷地に、住宅金融支援機構を抵当権者とする第1順位の抵当権を設定していただきます。

- 抵当権の設定費用(登録免許税、司法書士報酬など)はお客さまの負担となります。

火災保険

- 返済終了までの間、借入対象となる住宅については、火災保険(損害保険会社等の火災保険または法律の規定による火災共済)に加入していただきます。※1

- 建物の火災による損害を補償対象としていただきます。

- 保険金額は、借入額以上※2としていただきます。

※1 保険期間および火災保険料の払込方法は、取扱金融機関により異なります。

また、取扱金融機関によっては火災保険金請求権への質権設定が必要な場合があります。

※2

借入額が損害保険会社等の定める評価基準により算出した金額(評価額)を超える場合は評価額とします。

・火災保険料は、お客さまの負担となります。

・火災保険に関する要件は、お申込みの取扱金融機関にご確認ください。

敷地が借地の場合

敷地が保留地の場合

手数料に関する要件

審査結果についてのご留意事項

取扱金融機関または住宅金融支援機構の審査の結果によっては、お客さまのご希望にそえない場合がございますので、あらかじめご了承ください。

住宅金融支援機構

カスタマーセンター

(通話無料)

- 営業時間

- 9:00~17:00(祝日、年末年始を除き、土日も営業しています。)

国際電話などで利用できない場合は、次の番号におかけください(通話料がかかります。)

048-615-0420